金融是实体经济的血脉,为实体经济服务是金融的天职,作为首批入驻河北的全国性股份制商业银行之一,民生银行石家庄分行始终秉承“服务大众,情系民生”使命,扎根燕赵大地,服务实体经济,全方位融入河北地区经济社会发展之中。在大数据、云计算和人工智能等数字技术飞速发展的背景下,民生银行加大科技投入,加促产品创新,以丰富的数字化产品和优质的服务能力,发力科技金融、跨境金融及普惠金融,助力企业数字化转型升级,用金融“活水”精准滴灌实体经济,助力构建国际国内“双循环”的新格局。

一、以产品和服务组合优势,跑出跨境金融“加速度”

国际业务是商业银行落实国家“稳外贸、稳外资”、“一带一路”、“人民币国际化”等基本国策的落脚点,也是衡量商业银行综合实力的重要指标。一直以来,民生银行石家庄分行积极响应国家政策号召,聚焦企业“盈、兑、汇、融、贷”五大业务需求,逐步形成“跨境一家”特色跨境金融品牌体系,为企业跨境活动提供支付结算、汇率避险、跨境投融资、流动性管理、资金保值增值等本外币一体化综合金融服务方案,实现对进出口企业的全方位、深层次服务,全面提升国际业务发展质效,切实服务外贸企业高质量发展。近年来,分行累计服务国际业务重点客户811户,支持省内重点企业境外投资、海外主体融资等国际信贷投放。

民生银行石家庄分行国际业务客群建设主要聚焦战略客户和外贸基础客户两大客群。针对战略客户,以省内钢铁企业进口铁矿石及优质企业跨境资金调拨、对外投资等为主要服务场景,侧重于对企业提供综合化、定制化的服务方案,并积极发挥分行作为河北首家外汇展业试点行的政策优势,对优质企业在跨境收付款、结售汇等方面简化单据审核、提升服务效率,提供政策咨询、汇率避险等全方位服务。针对外贸中小客群,以石家庄、秦皇岛、唐山、保定、沧州等城市作为重点区域,以河北三大自贸区作为主要抓手,基于客户及区域特点大力推行线上化产品,高效便捷、创新不断。

(一)贯彻落实外汇便利化政策,创建外汇展业新机制

2023年,民生银行石家庄分行率先完成了外汇展业制度发文和系统上线,初步搭建起全流程的外汇展业管理体系和系统架构,迈出了从0到1的关键一步:在国家外汇管理局河北省分局的指导下,2023年12月,民生银行石家庄分行依托总行研发上线的外汇展业系统,先行探索全流程外汇展业新框架运行,成功获得河北省外汇展业首家试点银行资格。民生银行石家庄分行也将充分运用全流程展业机制和信息化展业系统,利用智能化、数字化的科学技术,实现单据审核简化、流程操作优化,为企业提供凭指令办理业务、智能汇款等多项跨境服务便利化措施,切实将惠企政策落到实处。持续提升合规经营能力、不断加促外汇业务高质量发展,民生银行石家庄分行将坚持致力于为外贸企业提供专业、优质、便捷的金融服务。

(二)深入推进“单一窗口”平台建设,优化外贸发展环境

坚定提升跨境服务水平,力争一流外贸发展环境,做好企业活力释放的“助推器”。民生银行是海关总署“单一窗口”标准版的首批试点合作银行之一。自民生银行“单一窗口”金融服务上线以来,陆续上线了税费支付、跨境汇款、线上授信申请、TT进口押汇、汇总征税保函等便捷服务;其中在汇总征税保函业务方面,民生银行是单一窗口平台实现全线上操作的银行。2020年,民生银行“单一窗口”金融服务获得石家庄市人民政府关于2020年度金融机构支持实体经济创新金融产品和服务的通报表彰。

积极推进“单一窗口”金融服务,不断发挥科技创新优势,坚定走在惠企助企“最前端”。2023年,民生银行石家庄分行应邀参加河北电子口岸有限公司对客线上直播活动,宣讲国际业务政策与金融服务便利化政策。民生银行石家庄分行为“单一窗口”平台上企业提供跨境汇款手续费减免、结售汇点差优惠等多项惠企政策,全力支持河北省中小企业及河北省实体经济发展。

(三)全新跨境数字化产品,助力河北外贸客群

民生银行高度重视跨境金融品牌打造和科技金融创新,依托“民生跨境一家”专业品牌,充分利用金融科技和流程再造,为企业提供全方位、便捷式跨境金融服务。不断丰富数据融资产品货架,不断做优跨境金融综合化服务。2023年民生银行全力打造跨境数字融资服务品牌——“跨境e融”,涵盖出口e融、关e通、衍生品等自动授信产品。围绕企业跨境贸易的细分场景,逐步开发上线多款自动授信产品。其中“出口e融”产品,是依托外汇局跨境金融服务平台出口企业多维数据,线上自动为出口企业核定综合授信额度,并在线完成额度启用和融资发放,为企业提供便利化的贸易融资产品。“关e通”产品,是依托海关“单一窗口”平台进口海关数据支持,基于企业进口缴税场景,推出的全流程线上化的自动授信产品。相较于传统贸易融资产品,跨境e融系列产品立足实际,针对细分场景建立准入规则及授信模型,通过自动审批的方式,为企业核定综合授信额度,实现全流程线上办理,切实解决企业融资难、流程长的问题,以数字化创新践行“稳外贸”政策。

(四)深耕自贸客群开发,助力河北实体经济

加强对企金融支持,扩大服务受益面。民生银行石家庄分行举办多场“银企共发展 冀享新未来”系列金融助力实体经济“园区万里行”活动,该活动覆盖河北七大城市、两大自贸区,针对进出口企业诉求,民生银行石家庄分行邀约内外部专家解读“近期汇率走势及避险方案”、“跨境人民币便利化政策”、“外汇政策与企业综合服务方案”,以及“中信保外贸企业相关支持政策”等。持续注入数字思维金融服务,筑牢政银企交流平台,服务优质企业,助力实体经济。

未来,民生银行石家庄分行将继续紧跟国家政策导向,围绕实体经济需求,不断发力外贸外资保稳提质。深耕细分场景,打造多层次、多维度的跨境金融解决方案,满足企业在新时期、新业态、新模式下的发展需求,为跨境金融引擎增势能、添动能,助力跨境金融跑出“加速度”,为服务高水平对外开放、构建国内国际双循环的新发展格局贡献更大力量。

(图一:民生银行石家庄分行“跨境一家 民生同行”活动现场)

二、构建科技与金融创新实力,打开内贸服务“新格局”

当前数字经济已成为全球经济增长新动能。民生银行石家庄分行深刻把握数字金融新内涵,坚定数字化转型发展方向,打造场景化的生态金融,不断优化线上金融服务。一方面聚焦传统“票证函”等支付结算手段持续创新升级;另一方面在服务省内重点核心企业自身融资需求的基础上,不断迭代创新供应链金融产品服务核心企业的上下游中小企业。在助力核心企业稳链、固链、强链、延链的同时,为大中小微企业提供便捷贸易融资支持,打造“专业化、特色化、创新化”的服务体系,助力河北区域经济健康发展。

(一)票据线上化服务全力打造客户友好的“一站式”业务体验

在推动经济回暖复苏、服务实体经济的进程中,票据作为重要支付工具有着举足轻重的作用。在2023年经济有序复苏下,分行坚持回归本源,立足实际加促科技创新,大力推广票易贴、自助贴现、票据管家4.0、承贴直通车等票据线上化产品,提升企业支付结算及融资效率,实现企业结算融资的规模迅速上量。票据业务稳步增长,全力支持中小微企业发展并助力实体经济稳步恢复。2023年,民生银行石家庄分行服务线上客户自助贴现新增400多户,通过线上自助贴现办理票据融资超200亿元。

积极应用票据创新产品,着力增强金融服务的有效性。在人民银行的支持和指导下,民生银行石家庄分行票据业务稳扎稳打见实效、深化创新出亮点。响应河北省人民银行再贴现政策,有效支持省内重点民营企业,成功落地河北省首笔供应链票据再贴现业务;有效推动供应链票据等创新产品增量扩面,服务质效稳步提升,全面助力实体经济高质量发展。采用票据创新服务模式,着力提升企业用票体验,强化票据生命周期各项业务的集成化、线上化、移动化程度,支持企业“一站式”业务办理;上线票据管家4.0模式,丰富存单等质押品种、增加法透、保函等出账方式,为企业提供综合性票据服务。强化担当社会责任,面向制造业“专精特新”、涉农服务等重点领域,分行持续推出具有适配性、个性化的服务模式,有效提升了票据业务供求对接的精准性。

(二)国内贸易融资场景服务全力推进便捷融资的数字化体系建设

当前传统信用证业务模式已无法满足信用证受益人及卖方位于省外时买卖双方的支付结算需求,为此民生银行石家庄分行推出“全流程电子信用证结算+福费廷融资”的方案。该模式通过与人行电证系统打通,改变传统线下交单模式,买卖双方全流程线上操作,全流程电子信用证业务解决了受益人在申请人开户行异地无法办理交单融资的瓶颈问题,流程清晰、操作便捷,获得企业的高度认可,充分体现了民生银行科技赋能,以客户为中心的民生业务特色。

打造多层次金融服务体系,通过国内贸易融资服务提升企业融资便利度。民生银行石家庄分行成功实现线上福费廷、行内转开保函、电e证、小微保函、全流程电子信用证等多项业务的创新突破。2023年,民生银行石家庄分行通过国内信用证及各类保函支持实体经济企业200余家。

支付场景方面,通过国内信用证满足企业间货物或服务贸易中的结算需求,在线申请、高效便捷,同时支持特色化国内证开立模式。如“母代子开”模式,通过此模式撬动母公司的闲置授信资源,既满足分、子公司的资金需要,又提高了融资效率、降低了企业融资成本。

融资场景方面,通过福费廷业务无追索权的从受益人处买入未到期债权并持有到期或转卖给其他包买商,实现对受益人的融资。通过持续对基建投资、制造业升级、医疗保障、绿色能源等保理传统应用领域加大投入,进一步扩宽了银企对接机会。2023年民生银行石家庄分行通过无追索权保理及线上N+1保理多渠道、多层次地满足了企业资金周转需要,累计服务供应链线上客户200余户,极大地提升了分行实体经济数字化金融服务的下沉深度及覆盖广度。

担保场景方面,可面向商品交易、工程承包、装备制造、交通运输、诉讼仲裁等多种场景,提供投标保函、履约保函、预付款保函、诉讼保函、农民工工资保函等多种保函品种,满足企业在各类场景下的担保需求。

民生银行石家庄分行持续提高金融服务主动性,坚持产品创新、技术升级,努力成为企业贸易融资业务的首选合作银行。近期,民生银行国内信用证线上买方付息福费廷功能上线,民生银行石家庄分行成为河北省内首家国内信用证开立、交单以及福费廷融资等全流程线上化处理的金融机构,依托迭代升级支付结算的强大优势,解决企业交易付款的难点痛点,满足企业便捷化、数字化的金融服务需求,进一步彰显了民生银行持续推进数字化金融创新服务的决心和信心。

(图二、图三:民生银行石家庄分行“电子保函、自助贴现”产品介绍)

(三)生态金融创新服务全力支持重点行业高质量、可持续发展

近年来,民生银行石家庄分行基于核心企业供应链和产业链,以行业为切入口,形成汽车、建筑、钢铁、医药、大消费等行业的金融解决方案,同时拓展物流、军工、大宗商品、能源、电子电信等领域。整合融资、支付结算、账户管理等产品,形成“融资产品e系列+结算+权益”的线上化战略产品架构,涵盖应收类、预付类、存货类,为供应链各类主体提供综合化金融服务。

1.聚焦企业生态金融全场景,打造供应链金融服务新模式

扎根区域经济,聚焦生态全场景,围绕核心企业和上下游生态链场景,不断创新金融产品实现对客的批量快速服务。迭代推出“采购e”“订单e”“信融e”、供应链票据等“民生E链”系列产品,优化升级“民生快贷”系列产品,将供应链数字金融全面嵌入核心企业及其上下游生态金融链全过程,精准服务链上企业,帮助核心企业稳定供应链生态圈,积极搭建数字化、场景化的生态金融服务。

2.创新中小客群授信模式,数字化赋能中小企业差异化需求

立足河北区域特色,民生银行石家庄分行通过目标需求挖掘、客商大会交流等措施着力打造中小特色模式。围绕供应链、产业园区、专精特新以及特色行业等经营场景,不断探索中小客群开发模式与路径,聚焦专精特新客群推出“易创E贷”产品,通过线上化手段赋能科创金融领域,利用智能风控手段简化业务流程,通过数据化模型自动对专精特新企业进行多维度的综合考量,着力为科创企业差异化金融需求提供更为丰富的产品选择。2023年,民生银行石家庄分行服务中小企业融资规模超70亿元,支持专精特新客户贷款超20亿元。

3.以科技为驱动,促生态协同发展,服务实体经济

民生银行石家庄分行将坚持科技驱动、产融结合,打造供应链金融生态圈。通过与企业自建平台直连,推进生态协同发展,通过“信息流、物流、资金流”三流合一的方式为核心企业上游客户解决融资痛点。未来,将继续加大对先进制造业、现代服务业等关键领域以及贸易高质量发展等国家战略的金融支持力度,通过专业高效、综合一体化的金融服务,促进供应链、产业链稳定发展,以实际行动促进实体经济的提质增效。

科技赋能发展,创新决策未来,国务院办公厅《关于加快内外贸一体化发展的若干措施》中指出,加快内外贸一体化发展是构建新发展格局、推动高质量发展的内在要求,民生银行石家庄分行始终牢记初心使命,立足客户实际需求,不断激发奋斗动力,始终保持创新活力。未来,民生银行石家庄分行将持续深耕客户交易场景,紧跟企业发展步伐,落实金融服务实体经济政策要求,助力企业内外贸一体化高质量发展。

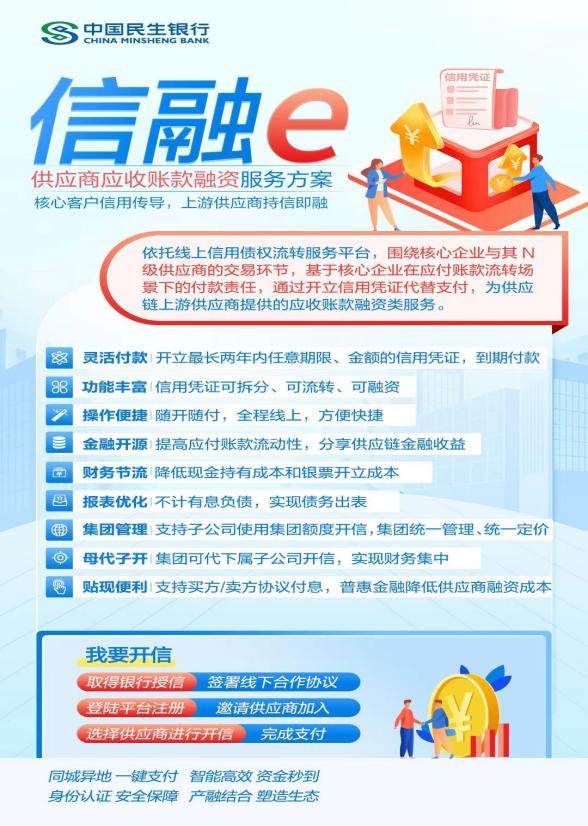

(图四、图五:民生银行石家庄分行“赊销e、信融e”产品介绍)

推荐阅读:旗龙